Справка о заработной плате по форме сбербанка. Заполнение справки по форме банка

В банках. У человека, который работает, проблем с получением кредита обычно не возникает. Он должен предоставить банку ряд документов, в том числе и справку о доходах за какой-то период времени, обычно последние пол года или год. Даже если вы берете кредит в банке под залог недвижимости, то вам все равно может понадобиться справка для получения кредита.

Справка, выданная по форме 2 НДФЛ, расшифровывается как налог на доход физических лиц. Эта форма справки для получения кредита максимально возможного для Вашего дохода представляет собой отчет работодателя перед органами налоговой службы о выплаченных средствах. Такая справка выдается бухгалтерией по месту работы, ее подготовка занимает несколько рабочих дней. Она должна быть заверена подписью представителя компании и печатью. Существует определенный образец справки для получения кредита.

Некоторые банки считаю, что справка для получения кредита действительна на протяжении небольшого периода времени. Таким образом, они хотят получить наиболее свежие сведения. Однако данные действия банков являются незаконными, справка для получения кредита не имеет ограничений во времени, она действует бессрочно.

Если же банк все же требует от вас более свежую справку о доходах, то на месте вашей работы обязаны выдать вам такую справку по первому требованию. Так, справка для получения кредита выдается на основе положений действующего законодательства. Эта справка входит в число документов, которые связаны с работой. Работники могут обращаться за такой справкой неограниченное количество раз, а работодатель каждый раз обязан выдавать ее,используя образец справки для получения кредита.

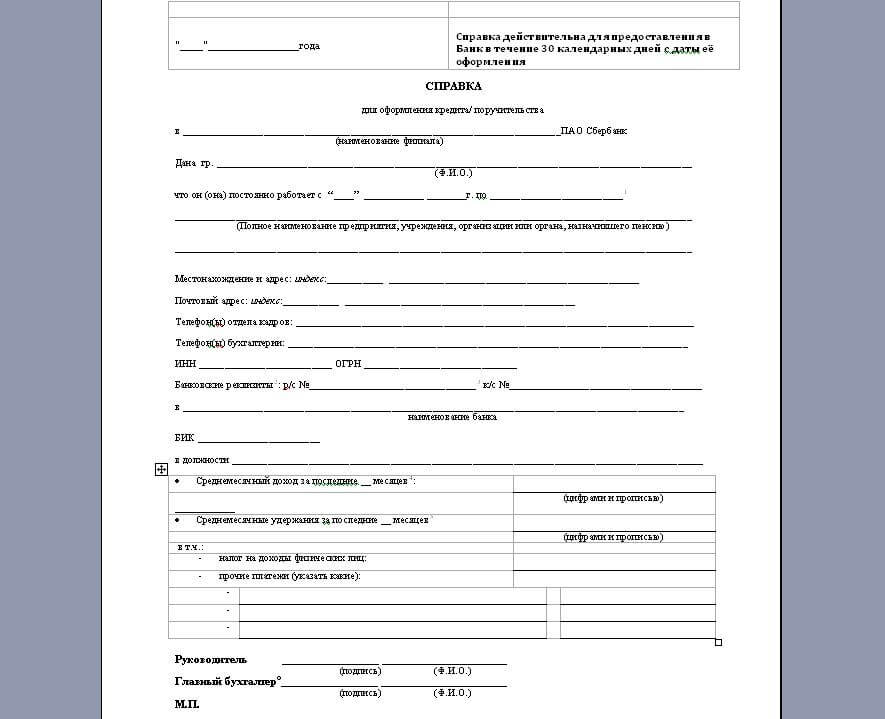

Справка банка для получения кредита

Помимо справки о доходах с места работы различными кредитными организациями принимается и справка банка для получения кредита. Такая справка также является подтверждением доходов заемщика. Так, форма справки для оформления и получения кредита онлайн , установленная банком, является документом, который предоставляет заемщик для получения кредита так же и под материнский капитал в том случае, если он получает часть своей зарплаты неофициально, и эта часть не облагается налогом. Эта справка печатается на бланке той организации, которая ее выдает, справка банка для получения кредита равносильна справке, выдаваемой работодателем.

Практически все кредитные организации требуют однотипный образец справки для получения кредита. Он должен содержать ФИО работника, которому необходим кредит, должность, которую он занимает, стаж работы на этой должности, среднемесячный размер зарплаты, сведения о размере зарплаты за каждый месяц. Также образец справки для получения кредита может содержать информацию о сроке окончания трудового договора. Справка подписывается руководителем кредитной организации, ее главным бухгалтером и заверяется печатью.

Существуют также другие способы подтверждения своего дохода для получения кредита. Вы можете предоставить кредитной организации, в которой вы собираетесь брать кредит, копию своей трудовой книжки и договора с работодателем. Также возможно предоставление выписки по банковскому счету, в которой будет указано регулярное поступление на ваш счет денежных сумм определенного размера. Такая выписка может предоставляться любым банком.

Как производится проверка доходов заемщика

Любой крупный банк имеет подразделения, которые заботятся об его экономической безопасности. Эти подразделения проверяют правдивость предоставленных сведений о доходах, рассматривают кредитную историю клиентов, его деловую репутацию и прочие сведения о заемщике. Чаще всего банки посылают прямые запросы в места работы заемщика или кредитные организации, которыми была выдана справка банка для получения кредита. Такая проверка занимает не более нескольких дней. Стоит заметить что при получении кредита в декретном отпуске , процесс проверки документов не будет более лояльным по сравнению с другими лицами.

Если справка о доходах, которая была предоставлена заемщиком, вызывает у работников банка сомнения в ее подлинности, то она проверяется при помощи специальных баз данных. Банки осведомлены о примерных размерах зарплат для той или иной должности, это дает возможность определить правдивость той информации о доходах, которая была указана в справке.

Если в результате проверки будет обнаружено, что информация о доходах, которая указана в справке, не является достоверной, то в выдаче кредита заемщику, предоставившему неправдивую информацию, будет отказано. В худшем случае банк может подать заявления об открытии уголовного дела в правоохранительные органы. Предоставление неправдивых данных о своих доходах подпадает под статьи мошенничество и использование заведомо поддельного документа.

Существует масса примеров, когда правоохранительными органами были открыты уголовные дела на заемщиков, которые предоставили поддельные документы о размере своих доходов в банк или другую кредитную организацию. В большинстве таких дел судебные решения выносятся не в пользу заемщиков, об этом свидетельствуют данные реестра судебных решений. Если же банк просто подает заявление, но не контролирует дальнейшее развитие дела, то уголовное дело чаще всего не закрывается или не возбуждается вовсе. Если юридический отдел банка или кредитной организации следит за возбуждением дела, то это свидетельствует о том, что данная кредитная организация достаточно часто обращается с подобными заявлениями в правоохранительные органы.

Если против вас правоохранительными органами все же было возбуждено дело, то необходимо вести себя осторожно, не вступать в разговоры с представителями этих органов самостоятельно. Даже если вам удастся решить возникшие вопросы на каком-либо этапе дела, это не вам успех в дальнейшем. Намного проще обратиться за помощью к квалифицированному юристу, который поможет вам выработать правильную линию поведения и решить все возникающие вопросы по мере их поступления. Помощь юриста поможет вам сэкономить свои силы, нервы и время. Стоимость юридических услуг сегодня вполне умеренная.

Так, для получения кредита вам понадобится справка о доходах с места работы или справка из банка, которая отображает ваши доходы. Предоставления неправдивых сведений может повлечь за собой не только отказ в выдаче кредита. Но и привлечение к уголовной ответственности.

В основной перечень документов заёмщика и созаёмщиков входит:

- копии всех страниц паспорта;

- если заёмщик мужчина до 27 лет, то копия его военного билета;

- справка о его доходах;

- ИНН и СНИЛС;

- , если он есть;

- копии свидетельств о рождении детей (если детям есть 14 лет, то копии их паспортов);

- копия трудовой книжки, которая заверена в отделе кадров;

- другие документы, которые может потребовать банк.

К дополнительным документам можно отнести:

- справку о регистрации;

- второй документ, который может подтвердить личность заёмщика;

- копию трудового договора с печатью работодателя и отметкой «работает по настоящее время»;

- документы, подтверждающие доход из иных источников.

Справки для ипотеки

Основной документ для ипотеки – это справка о доходах. Она может быть «стандартной» формы – 2-НДФЛ, а может быть и по форме банка.

Какие нужны?

Для оформления ипотеки нужна справка, которая может подтвердить платёжеспособность клиента.

Такую справку можно представить:

- По форме 2-НДФЛ. Это стандартная форма, которая подтверждает доход и уплаченный налог на доходы работающего человека.

- Справка по форме банка. Такую справку заполняют, если не вся заработная плата является «белой».

- По форме работодателя. Не все предприятия пользуются программой, где есть унифицированная форма 2-НДФЛ или вообще электронный учёт. Если вся бухгалтерия до сих пор ведётся «от руки», то можно представить справку на бланке работодателя.

- О заявленном доходе. Здесь заёмщик сам указывает весь свой доход, не подтверждая его ничем. Такая справка не «вызывает доверия», поэтому срок рассмотрения заявки может сильно увеличиться, ровно, как и процентная ставка. Это делается для «окупаемости» рисков.

По форме банка

Такой документ предоставляют те клиенты, у которых не вся заработная плата является «белой» или же реальный доход превышает заработную плату на основном месте работы.

Каждый банк разработал свою форму. Унифицированной формы нет.

В этом документе указывается основная и дополнительная информация о заёмщике, о его доход и о месте его работы.

В справке может быть указана такая информация:

- полностью ФИО клиента;

- занимаемая им должность;

- стаж его работы у этого работодателя;

- банк указывает срок, за который нужно представить сведения, в справке нужно указать заработную плату за этот срок.

От работодателя нужны следующие сведения:

- полное наименование, включая организационно-правовую форму;

- юридический адрес и фактический, если они отличаются;

- все контактные данные (банк, как правило, их проверяет досконально);

- банковские реквизиты;

- ИНН и ОГРН.

Данная справка должна быть заверена как генеральным директором, так и главным бухгалтером.

Банк оставляет за собой не принять справку, если будут отсутствовать какие-либо сведения.

О доходах (2-НДФЛ)

Это унифицированный документ. По этой справке можно определить заработную плату клиента за требуемый период, имеет ли он налоговые вычеты и какую сумму налога за него уже была уплачена в бюджет.

Такая справка подтверждает только «белую» заработную плату:

- данные из этого документа сверяются со сведениями, указанными в анкете самим заёмщиком;

- затем эту справку проверяет служба безопасности банка.

Справка для ипотеки должна быть заполнена в соответствии с законодательством. Если есть недочёты, то они «играют» не в пользу клиента.

Банк имеет право позвонить на работу потенциальному заёмщику и проверить точность и достоверность сведений, указанных в этой справке.

Сведения должны совпадать со сведениями из справки и с данными из ФНС России.

Также подлинность справки можно проверить, запросив сведения из Пенсионного фонда.

В Сбербанке

Для оформления ипотеки справка по форме банка о своих доходах требуется только тогда, когда заёмщик не является зарплатным клиентом и не может подтвердить часть своих доходов.

В ВТБ 24

Банк ВТБ 24 для выдачи ипотечного кредита. В качестве подтверждения доходов заёмщика, рассматривает как справки по форме 2-НДФЛ, так и по форме банка.

Банк разработал свою форму этой справки.

- если это справка 2-НДФЛ, то её форма есть в любой бухгалтерской программе;

- сведения берутся автоматически из зарплатных ведомостей и налоговых отчётов;

- если необходимо заполнить справку по форме банка, то её можно отсканировать или же получить по электронной почте, после этого её также можно заполнить на компьютере, что позволяет избежать лишних помарок и исправлений;

- если же у работодателя нет электронного и программного учёта, а вся бухгалтерия ведётся вручную, то и справку можно заполнить также.

Справка заполняется очень внимательно, без ошибок и помарок, желательно синей пастой и печатными буквами.

Любая справка подписывается генеральным директором и главным бухгалтером. Если должности главного бухгалтера на предприятии нет, то нужно сделать пометку «должность главного бухгалтера отсутствует».

Тогда справка будет действительна только с подписью директора.

Но к самой справке нужно приложить копию приказа о том, что на данном предприятии обязанности главного бухгалтера возложены на генерального директора. На копии должен быть штамп «копия верна» и виза руководителя.

Если работодатель является индивидуальным предпринимателем, то в графе «должность руководителя» так и нужно указать.

На справке обязательно должна стоять главная печать предприятия.

Банк оставляет за собой право не принимать справки к учёту, если они не будут соответствовать требованиям по заполнению.

Эти требования можно попросить у кредитного специалиста или же скачать на сайте выбранного банка.

Где дают без справок?

Получить ипотеку без справок практически нереально. Ни один достойный и честный банк не выдаст такого кредита, тем более на покупку квартиры.

Если же банк решится выдать ипотеку без справок, то процентные ставки по ней будут «грабительские», а сумма кредита и срок погашения – маленькие.

Все банки требуют подтверждения доходов заёмщика. Для этого нужно представить специалисту банка справку, в которой будут указаны доходы клиента на указанный период.

Получить кредит на покупку квартиры без подтверждения платёжеспособности практически невозможно.

На видео о получении займа без справки о доходах

Потенциальный заемщик Сбербанка, для подтверждения своего дохода, должен предоставить справку 2 НДФЛ. Если предприятие не может выдать такой документ, выход есть. Для одобрения заявки возможно использовать справку по форме банка по ипотеке Сбербанка.

В каком случае подойдет справка по форме банка и где ее взять?

На рынке труда существуют работодатели, которые не полностью отражают в бухгалтерских документах финансовые операции по заработной плате. Ряд сотрудников таких компаний тоже нуждаются в оформлении ипотеки. Следуя своей кредитной политике, Сбербанк готов принять справку по своей форме для подтверждения платежеспособности клиента.

Данный документ может быть оформлен только в случае официального трудоустройства гражданина на предприятие. В нем отражается реальный доход клиента, который может в несколько раз превышать белую зарплату, благодаря чему доверие к заемщику повышается со стороны банковских структур.

Бланк данной справки можно получить 2 способами:

- Обратится в любое отделение Сбербанка к кредитному инспектору.

- Скачать файл с сайта и распечатать самостоятельно.

Далее документ передается на предприятие в бухгалтерию, где и заполняется. Необходимо подтверждение внесенной информации подписью руководителя, главного бухгалтера и печатью компании. Срок действия справки 30 дней. Данный документ не носит характер строгой отчетности и не имеет права быть передан в сторонние организации (например, в налоговую инспекцию).

Достоинства и недостатки

Стоит понимать, что в справке по форме банка нельзя указывать несуществующий доход.

Все предоставленные документы проверяются службой безопасности Сбербанка. В этих целях может поступить звонок на предприятие или оформлен запрос работодателю.

Если банк раскроет обман, он может обратиться в суд с иском о мошеннических действиях со стороны клиента. В данной ситуации проблему может получить не только заемщик, но и генеральный директор, и главный бухгалтер. Поэтому стоит тщательно проанализировать все положительные и отрицательные стороны подобного способа подтверждения дохода.

Достоинства справки по форме банка:

- отражается реальный доход клиента;

- повышает возможность одобрения заявки и значительно увеличивает сумму ипотеки.

Недостатки:

- не каждый руководитель согласен на заполнения подобной справки. Это объясняется опасением, что предоставленные сведения попадут в налоговые органы;

- более тщательная проверка досье клиента со стороны банка. Поскольку повышен риск невыполнения обязательств по ипотечному договору.

Самый главный плюс от справки по форме банка в том, что иногда для гражданина это единственный вариант получить кредитные средства для улучшения жилищных условий.

Как правильно заполнить

Справка по форме Сбербанка отражает основную информацию о потенциальном заемщике и его работодателе.

Обязательно должны присутствовать такие сведения о клиенте, как:

- должность;

- дата отсчета трудового стажа на данном предприятие;

- доход за последние месяцы (необходимый временной интервал устанавливается банком);

- сумма НДФЛ с указанного периода и прочие платежи.

Информация, касающиеся работодателя:

- полное название предприятия;

- юридический и фактический адрес, обязательно с индексом;

- телефоны для контакта;

- ИНН и ОГРН;

- банковские реквизиты. Включают: расчетный и корреспондентский счет, БИК и наименование финансовой организации.

В конце справки проставляются подписи уполномоченных лиц с расшифровкой. Если в штате работодателя отсутствует главный бухгалтер, об этом указывается в документе. Подписи одного руководителя, в данном случае, будет достаточно.

Следует ответственно отнестись к грамотному заполнению справки. Так как в случае отсутствия каких-либо сведений, банк вправе ее отклонить.

Хотите получить кредит на хороших условиях, но потеряли трудовую книжку или имеете маленький стаж работы? Справка о доходах сейчас требуется во многих жизненных ситуациях. Хорошо, когда проблем с трудоустройством и официальным заработком нет. Но что делать, если зарплата выдается в конверте или постоянный работодатель вовсе отсутствует? В таких случаях не обойтись без компании «2NDFL-BEST «, ведь у нас можно без каких-либо сложностей заказать справку получения кредита .

Кому необходима справка о доходах по форме банка?

Справка о доходах представляет собой документ, который подтверждает уровень вашей материальной обеспеченности. Это более лояльный вид отчетности, чем справка по форме 2 НДФЛ , но сейчас многие кредитные организации принимают пакет документов именно с этой справкой.

Для чего нужна справка о доходах?

Купить справку о доходах по форме банка нужны не только для оформления кредита наличными, но и для получения ипотеки, ссуды, налогового вычета. Что содержится в справке по форме банка? В заполненном документе должны быть указаны:

- Должность

- Трудовой стаж

- Размер средней з/п за необходимый период

- Срок действия договора о найме

Не каждый работодатель в текущей экономической обстановке готов указывать в справке правдивые сведения о зарплате. А многие граждане имеют минимальный доход или не имеют его вовсе. Но это не повод лишать себя возможности взять кредит или ипотеку. Ведь вы всегда можете купить документы для кредита, также и пакет документов для ипотечного кредита в нашей организации!

Как оформить справку о доходах по форме банка?

В компании «2NDFL-BEST» к вашим услугам работают бухгалтеры и специалисты отдела кадров с большим опытом работы. Мы гарантируем, что все выданные справки имеют 100% подтверждение в банках. Поэтому выбирая нас, вы получите действительно качественные услуги помощи в получении кредита на хороших условиях, а также любые дополнительные консультации по вопросам кредитования в вашем городе.

Если вы решили купить справку о доходах по форме банка , то у нас вы получите всю необходимую информацию о работодателе, указанном в документе. Это позволит вам успешно пройти службу безопасности, и правильно и без замешек ответить на вопросы кредитных сотрудников. Вы можете оставить заказ на справку несколькими способами – заполнив специальную онлайн форму, позвонив по телефону или отправив письмо по электронной почте. Закажите оформление новой трудовой книжки , справок и других документов прямо сейчас, и получите решение ваших кредитных вопросов!

В последнее время все большее количество москвичей обращаются за кредитом в различные банковские учреждения. Гораздо проще сразу взять в долг определенную сумму и потом отдавать ее частями, чем самостоятельно накопить на приобретение дорогой вещи, или ремонт. Совершенно естественно, что перед оформлением кредита сотрудники банка выразят желание ознакомиться с Вашими доходами. При этом ознакомление не проходит в устной форме. Банку необходимо предоставить документальное подтверждение того, сколько Вы зарабатываете за месяц и сколько Вы заработали за последний год. Для этого, Вам необходимо обратиться по месту трудоустройства и взять справку о доходах.

Справка о доходах по форме банка, по сути, представляет собой упрощенную справку 2НДФЛ. Отличия между этими двумя документами заключаются в первую очередь в том, что в бланк справки о доходах по форме банка не вноситься информация о налогах, выплачиваемых работником в государственную казну. В принципе вполне логично, что банковские учреждения не интересует, сколько именно налогов Вы уплатили, им необходимо знать, какой у Вас доход.

Чаще всего справка о доходах по форме банка Москвы, и справка 182Н , выписывается в тех случаях, когда в организации, где трудоустроен человек, желающий оформить кредит, часть зарплаты выдается неофициально, «в конверте».

Также, как и справка 2 НДФЛ, данная справка о доходах подтверждает доходы предполагаемого заемщика.

Она выписывается на официальном бланке организации и должна содержать следующие сведения:

- Паспортные данные сотрудника

- Занимаемая им должность

- Стаж работы на данном месте

- Срок трудового договора

- Выведенная средняя зарплата

- Зарплата за годовой период помесячно

Выписанная справка должна быть завизирована руководителем предприятия и его главным бухгалтером, помимо этого обязательно заверяется печатью. С одной стороны процедура в принципе несложная. Но вся загвоздка в том, что руководство, как правило, не особо горит желанием подписывать документ в котором указана Ваша «серая» зарплата. Кроме этого, руководителя просто может не быть на месте и завизировать Вашу справку будет некому. Как же тогда сделать справку о доходах по форме банка?

Наша компания, имеющая многолетний опыт такой работы, предоставляет Вам возможность купить справку о доходах по форме банка, справка о доходах в свободной форме , не выходя из дома. Для оформления заявки достаточно заполнить форму заказа, размещенную на нашем сайте и ожидать телефонного звонка нашего сотрудника.

К примеру, если у Вас Московский кредитный банк, форма справки о доходах для которого Вам нужна, мы без проблем выпишем для Вас этот документ. С помощью нашей компании Вы в кратчайшие сроки получите качественную, а главное – совершенно подлинную справку о доходах по форме банка,

Возможно, будет полезно почитать:

- Аббатство - это католический монастырь ;

- Самые распространенные расклады ;

- Быт и обычаи Обычаи и нравы 19 века ;

- К чему снятся жабы и лягушки: мужчине, девушке, женщине, беременной – толкования разных сонников ;

- Основные характеристики марса ;

- Должностная инструкция транспортного экспедитора ;

- Татаро-монгольское иго или история о том, как ложь стала правдой ;

- Журавль толкование сонника ;