Юридические лица как субъекты. Юридические лица, как субъекты хозяйственного права: понятие, признаки и виды юридических лиц

Основные средства - это средства труда, имеющие материально-вещественную форму и сохраняющие ее в процессе использования. Объекты основных средств предназначены для использования в течение длительного времени (свыше 12 месяцев). К основным средствам относятся здания, сооружения, земля, станки, оборудование, транспорт и т.п.

Основные средства относятся к внеоборотным активам. В процессе использования они переносят свою стоимость на готовой продукции (работ, услуг) посредством амортизации (износа).

Критерии основного средства

В соответствии с ПБУ 6/01 "Учет основных средств" актив принимается к бухгалтерскому учету в качестве основных средств, если одновременно выполняются следующие условия:

а) объект предназначен для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование;

б) объект предназначен для использования в течение длительного времени, т.е. срока, продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

в) организация не предполагает последующую перепродажу данного объекта;

г) объект способен приносить организации экономические выгоды (доход) в будущем.

Амортизация основных средств

Амортизация основного средства, т.е. ежемесячное списание его стоимости на затраты, может производиться следующими способами:

- линейный способ;

- способ уменьшаемого остатка;

- способ списания стоимости по сумме чисел лет срока полезного использования;

- способ списания стоимости пропорционально объему продукции (работ).

Второй и третий способ относятся к ускоренным способам амортизации, когда в первые годы списываются большие суммы, чем в последующие. Последний способ призван отразить зависимость износа оборудования от количества выпущенной с его помощью продукции, когда это сильней влияет на износ, чем срок службы.

Не подлежат амортизации основные средства, потребительские свойства которых с течением времени не изменяются (например, земля, объекты природопользования, музейные коллекции т.п.).

Анализ использования основных средств

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме .

Основные средства: подробности для бухгалтера

- Ускоренная амортизация основных средств, используемых в условиях повышенной сменности

Эксплуатации. Перечень основных средств, которые могут быть отнесены к категории основных средств, работающих в... требований технической документации эксплуатируемых основных средств). Данные амортизируемые основные средства с указанием используемого специального... специального коэффициента в отношении конкретных основных средств (перечень основных средств с указанием их инвентарных... оборудования. При этом продолжительность работы основных средств превышала нормальную продолжительность рабочей смены...

- Порядок списания с баланса полностью самортизированных основных средств

Списание объекта основных средств с указанием данных, характеризующих объект основных средств (дата... связанные со списанием ликвидируемого объекта основных средств (расходы по транспортировке, ... ;Выбытие основных средств" Кредит 01, субсчет "Основные средства в... полученных в результате ликвидации основных средств. В данной ситуации предполагается... основных средств; - Энциклопедия решений. Учет при ликвидации основного средства; - Энциклопедия решений. Расходы при ликвидации основных средств...

-

Основных средств (ОС) является сохранность технических и эксплуатационных свойств объектов основных средств... проводить оценку технического состояния объектов основных средств, подлежащих расконсервации, и... расконсервации объектов основных средств. Оформляется акт о расконсервации объектов основных средств по форме... информации о консервации (расконсервации) основных средств. Поэтому учреждение может доработать... числиться в составе основных средств (абз. 2 п. 7 СГС «Основные средства»). При...

- Высшие судьи высказались против разукрупнения (дробления) объектов основных средств

Касающихся разукрупнения (дробления) объектов основных средств. Арбитражные споры, в конечном... касающихся разукрупнения (дробления) объектов основных средств. Арбитражные споры, в конечном... данного объекта. Каждому объекту основного средства был определен свой инвентаризационный... , налогоплательщик должен руководствоваться Классификацией основных средств, предусмотренной ст.258 НК... имущества. Объекты основных средств, входящие в состав имущественного комплекса основного средства, поименованы в...

- Мероприятия по переходу на применение федерального стандарта «Основные средства»

Основных средств. Приведем сравнение групп основных средств в соответствии с п. 7 «СГС «Основные средства... года). Группы основных средств, предусмотренные СГС «Основные средства», в 2018 году Группы основных средств, предусмотренные Инструкцией... способы амортизации основных средств. Согласно п. 39 СГС «Основные средства» амортизация на объекты основных средств начисляется... в следующем порядке: а) на объект основных средств...

- Новое в учете основных средств в 2018 году

Силу п. 7, 8 СГС «Основные средства» основными средствами признаются материальные ценности, соответствующие следующим...). Группы основных средств, предусмотренные СГС «Основные средства», в 2018 году Номер счета* Группы основных средств, предусмотренные... «Основные средства» амортизация на объекты основных средств начисляется в следующем порядке: 1) на объект основных средств... со структурными частями объекта основных средств единый объект основных средств, амортизация начисляется самостоятельно. В...

- Переход на применение стандарта по основным средствам

Основных средств Понятия основных средств, определенные СГС «Основные средства» и Инструкцией № 157н, различаются. Сравним их. К основным средствам... с п. 10 СГС «Основные средства» объекты основных средств, срок полезного использования которых одинаков... с новшествами по учету основных средств, введенными СГС «Основные средства», учреждениям необходимо провести соответствующие... проведения инвентаризации основных средств; 4) особенности ведения учета отдельных объектов основных средств, учитываемых на...

- Методические указания Минфина по применению СГС «Основные средства»

Для организаций государственного сектора «Основные средства» (далее – СГС «Основные средства»), который должен применяться казенными... для организаций государственного сектора «Основные средства» (далее – СГС «Основные средства»), который должен применяться казенными... «Основные средства» отражение указанных выше объектов основных средств, признаваемых при первом применении СГС «Основные средства», на...

- Не приняты основные средства: что делать бухгалтеру?

Когда, например, речь идет об основных средствах. Основные средства принимаются к учету на основании... отразить основное средство в учете, необходимо понять, какова стоимость основного средства. Если это новое основное средство... в проводках факта обнаружения основного средства Не отражать основное средство, которое было обнаружено во... будущем. Шаг 6 – ликвидация основного средства Обнаружение основного средства, не принятого на учет не...

- Ремонт основных средств с учетом положений федерального стандарта

Бухгалтерского учета. ФСБУ «Основные средства» установлены случаи изменения стоимости основного средства по итогам проведения... «Основные средства» в отношении групп основных средств. Итак, для применения п. 27 ФСБУ «Основные средства» и... (основным средством) в силу п. 8 ФСБУ «Основные средства»; 2) порядок эксплуатации объекта основных средств (его... п. 28 ФСБУ «Основные средства» при ведении учета основных средств, групп основных средств. Бухгалтерский учет операций...

- Консервация основных средств в 2018 году

Утверждена. Акт должен содержать наименование основного средства, его инвентарный номер, первоначальную... проводить оценку технического состояния объектов основных средств, подлежащих расконсервации, и составлять... объектов основных средств. 5. Оформляется акт о расконсервации объектов основных средств по... информации о консервации (расконсервации) основных средств. Поэтому учреждение может доработать... для организаций государственного сектора «Основные средства»). К сведению: порядок документального...

- Федеральный стандарт "Основные средства"

Них в отчетности? Федеральный стандарт «Основные средства» (далее – Стандарт) устанавливает... инвестиционная недвижимость. Не относятся к основным средствам: непроизведенные активы; имущество, составляющее... капитальных вложений; биологические активы. Группы основных средств – совокупность активов, выделяемых для... финансовой) отчетности обобщенным показателем. Группами основных средств являются: а) жилые помещения; ... оценке – один рубль. Амортизация основных средств. Что касается порядка начисления...

- Отражении в учете операций по разукомплектации объектов основных средств

При раскрытии информации об основных средствах. Собственно, под основными средствами понимаются материальные ценности независимо... . Исходя из положений Стандарта «Основные средства» к основным средствам относятся материальные ценности при соблюдении... стоимости объекта основных средств при проведении работ по разукомплектации объекта основных средств, являющегося единицей... использования субъектом учета основных средств. В результате происходит реклассификация основных средств, но не первичное...

- Применение в учете СГС «Основные средства»

Учреждений применяется Федеральный стандарт «Основные средства». В предыдущем выпуске «Прогрессивного... учреждений применяется Федеральный стандарт «Основные средства». В предыдущем выпуске «Прогрессивного... 7 «Амортизация основных средств» Методических указаний «в отношении объектов основных средств, принятых к... должен применять СГС «Основные средства» для объектов основных средств, принимаемых к учету... Настройки параметров амортизации СГС «Основные средства» предусмотрено использование не только...

- Расходы на ремонт основных средств

Систематическому и своевременному предохранению основных средств от преждевременного износа путем... отражения в бухгалтерском учете объектов основных средств, переданных (полученных) для проведения... отремонтированных, реконструированных и модернизированных объектов основных средств (ф. 0504103). В нем... лицом, уполномоченным на приемку объектов основных средств, а также представителем организации... осуществления ремонта объекта основных средств, частоты замены элементов основных средств (в частности, ...

НК РФ. Сравним характеристику объекта, который признается основным средством в бухгалтерском и налоговом учете в таблице.

| Параметры | В бухгалтерском учете | В налоговом учете |

|---|---|---|

| Определение ОС | Объект предназначен для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование | Имущество используется в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией |

| Срок полезного использования ОС | Объект предназначен для использования в течение длительного времени, то есть срока продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев | Имущество со сроком полезного использования более 12 месяцев |

| Возможность последующей перепродажи | Организация не предполагает последующую перепродажу данного объекта | Такого условия нет в НК РФ. Однако его выполнение фактически обеспечивается предыдущим условием (срок полезного использования превышает 12 месяцев) |

| Наличие права собственности на объект | Такого требования нет в ПБУ 6/01, однако в п. 6 ПБУ 1/2008 «Учетная политика организации» есть требование приоритета содержания перед формой. То есть объект может отражаться в составе ОС даже в том случае, когда юридического права собственности на него у организации нет, если он фактически находится под ее контролем (см. п. 7.2 Концепции бухгалтерского учета в рыночной экономике России, одобренной Методологическим советом по бухучету при Минфине РФ, Президентским советом ИПБ РФ 29.12.1997). Такой подход соответствует и МСФО | Имущество принадлежит налогоплательщику по праву собственности (если иное не предусмотрено гл. 25 НК РФ) |

| Назначение объекта | Объект способен приносить организации экономические выгоды (доход) в будущем | Имущество используется для извлечения дохода |

| Стоимость объекта | Стоимость объекта превышает лимит, установленный организацией (величина лимита не более 40 000 ₽) | Имущество первоначальной стоимостью более 100 000 ₽ |

Если объект перестает соответствовать условиям принятия ОС к учету, он подлежит списанию с учета в качестве ОС (п. 29 , п. 75, 76 Методических указаний по бухгалтерскому учету основных средств, утвержденных Приказом Минфина РФ ). Рассмотрим отдельные ситуации признания и прекращения признания ОС.

Покупка

Актив становится основным средством в бухучете, когда он готов к использованию. При этом фактическое его использование, в отличие от налогового учета, необязательно. Значит, при покупке практически любого объекта можно и нужно сразу же отражать его на счете 01 или 03. Но если объект требует доработки и без доделок использовать его нельзя, то в составе ОС он не отражается, пока не будет готов к использованию.

Однако в ПБУ нет однозначного ответа на следующий вопрос. Если актив в принципе может быть использован организацией, но для его использования в запланированных целях требуется осуществление дополнительных затрат, нужно ли отражать его в составе основных средств? Например, организация купила нежилое помещение, которое теоретически может использовать и сразу, но она сначала делает в этом помещении ремонт (чтобы привести его к состоянию, отвечающему ее нуждам) и лишь потом начинает использовать.

Дополнительно отметим, что факт получения разрешений на эксплуатацию объекта (кроме объекта капитального строительства), его регистрации и совершения иных аналогичных действий не влияет на принятие ОС к учету. Иными словами, например, для принятия к учету автомобиля в составе ОС его регистрация в органах ГИБДД не требуется.

Анализ арбитражной практики по покупке ОС

Исходя из изложенного, повторим вывод, который обозначили выше: объект, который в принципе может быть использован организацией (пусть и не таким образом, как она планирует), нужно включать в состав ОС после доработки и формирования полной первоначальной стоимости.

В связи с тем что факт регистрации объекта, например в ГИБДД, не влияет на принятие ОС к учету, показательно постановление Арбитражного суда Центрального округа от 19.03.2015 по делу № А64-1394/2013. В судебном акте суд пришел к выводу о необходимости включения в состав ОС объектов, для использования которых необходимо было получение разрешения на эксплуатацию. Суд указал, что положениями п. 4 получение разрешения уполномоченного органа на эксплуатацию объекта основных средств для принятия его к учету в качестве такового не предусмотрено. Приобретенные Обществом активы могли использоваться Обществом и без разрешения Ростехнадзора, при этом их эксплуатация приносила бы экономическую выгоду, хотя и являлась бы незаконной. Это решение Верховный Суд РФ отказался пересматривать (Определение Верховного Суда РФ от 10.07.2015 № 310-КГ15-7101).

Принятие объекта к учету при строительстве

Общие требования при принятии к учету объектов, которые не приобретаются в «готовом» виде, а строятся, в целом аналогичны.

В то же время при капитальном строительстве есть существенная особенность, установленная ст. Градостроительного кодекса РФ. Дело в том, что документом, подтверждающим создание объекта недвижимого имущества, является разрешение на ввод его в эксплуатацию. Следовательно, до момента получения такого разрешения объект, построенный организацией (или для нее), использовать нельзя, он не пригоден к эксплуатации.

Более того, даже после получения разрешения на ввод в эксплуатацию объекта объект может требовать доделок, доработок. В этом случае он продолжает числиться в составе вложений во внеоборотные активы до завершения всех работ по приведению в состояние, пригодное к использованию, и формирования первоначальной стоимости.

Такой вывод сделан, например, в постановлении Арбитражного суда Московского округа от 16.11.2016 по делу № А40-26076/2016.

А вот государственная регистрация права собственности (или иного права) на недвижимость не имеет значения в данном случае, поскольку подобного условия не устанавливает (см. п. 2 Обзора практики разрешения арбитражными судами дел, связанных с применением отдельных положений гл. 30 НК РФ, приложения к информационному письму Президиума ВАС РФ ). В налоговом учете данное обстоятельство также значения не имеет (п. 4 ст. НК РФ).

Вычет «входного» НДС

Отдельно нужно упомянуть порядок применения вычета НДС в отношении основных средств. Напомним, что одним из условий применения вычета является принятие приобретенных товаров (работ, услуг) на учет.

В отношении НДС, предъявленного при осуществлении строительства, проблем нет — этот НДС принимается к вычету сразу по мере его предъявления и отражения принятых работ в учете (на счете 08 «Вложения во внеоборотные активы»). На это прямо указывают п. 6 ст. и п. 5 ст. НК РФ.

Нет проблем и при приобретении оборудования, требующего монтажа: вычеты можно применять в момент отражения имущества на счете 07 «Оборудование к установке» (абз. 3 п. 1 ст. НК РФ, письма Минфина России , ФНС России ).

А вот в отношении «обычного» приобретения ОС вопросы есть. Долгое время Минфин России разъяснял, что условием вычета «входного» НДС является принятие соответствующего объекта на учет в качестве ОС (письма , ). Однако в последних разъяснениях финансовое ведомство поменяло точку зрения и разрешает применять вычет уже после отражения имущества в составе вложений во внеоборотные активы (см. письма Минфина России , ).

Такая позиция соответствует сложившейся арбитражной практике (постановления Президиума ВАС РФ по делу № А40-69118/05-87-620, Арбитражного суда Поволжского округа от 30.11.2015 по делу № А55-1984/2015, Арбитражного суда Уральского округа от 15.06.2015 по делу № А76-24834/2014 и др.).

Таким образом, сейчас, полагаем, можно безопасно принимать НДС к учету уже при отражении имущества на счете 08.

Продажа

Иногда организация решает, что имущество, которое она использовала, ей больше не нужно и можно его продать. Как поступать в таких случаях? В налоговом учете вопросов не возникает. С момента прекращения использования ОС в деятельности, направленной на получение дохода, амортизацию больше нельзя признавать в расходах. А вопрос отражения в балансе для целей налогообложения не стоит.

В бухгалтерском учете не всё так просто. Российские стандарты бухучета, в отличие от МСФО (см. «Внеоборотные активы, предназначенные для продажи, и прекращенная деятельность», введен в действие на территории РФ Приказом Минфина России ), не требуют реклассификации актива, который организация решила продать, и вообще не предусматривают четкого регулирования этой ситуации. Так как же действовать бухгалтеру?

В то же время отметим, что для банков, по мнению Минфина России, имущество, отраженное на счетах 619 «Недвижимость, временно неиспользуемая в основной деятельности» и 620 «Долгосрочные активы, предназначенные для продажи», не признается объектом налогообложения по налогу на имущество организаций, так как не относится к основным средствам (письмо Минфина России ).

Однако для некредитных организаций подобные правила есть только в проекте Федерального стандарта «Основные средства» , и применять эти правила пока нельзя.

Добавим, что ранее в письмах Минфина России и от 01.07.2016 № 03-05-05-01/38445 было указано на необходимость включения в число объектов налогообложения имущества, отраженного на счетах 619 и 620.

Однако в более ранних письмах, посвященных порядку исчисления налога на имущество организаций, Минфин России указывал на необходимость учитывать актив в составе ОС до момента его фактического выбытия из организации, например, при передаче при продаже (письмо ).

Арбитражная практика по рассматриваемому вопросу также неоднозначна (см. анализ арбитражки ниже).

Исходя из этого представляется наиболее безопасным для организации следующий вариант учета. В бухучете выбытие основного средства отражается только в момент, когда оно физически перестает находиться под контролем организации, то есть в момент передачи покупателю. До этого актив продолжает отражаться в составе ОС, даже если принято решение о его продаже, он выведен из эксплуатации и т.п. При этом для обеспечения пользователей бухгалтерской отчетности качественной информацией ОС, которые соответствуют признакам внеоборотных активов, предназначенных для продажи (как они определены ), можно выделить отдельной строкой в составе ОС и/или описать отдельно в пояснениях к отчетности.

При этом, возможно, с учетом последних разъяснений Минфин России поменяет свою позицию. Это покажет время.

Отметим еще один нюанс. В отношении недвижимости, переход права собственности на которую подлежит госрегистрации, момент списания с бухучета может не совпадать с моментом признания доходов и расходов от выбытия объекта ОС. Это связано с тем, что доходы и расходы признаются только в момент государственной регистрации перехода права собственности (п. 12, 16 «Доходы организации», п. 16, 19 «Расходы организации»). В этом случае Минфин России всё же допускает реклассификацию ОС и рекомендует отражать стоимость выбывшего объекта ОС до момента признания доходов и расходов от его выбытия на счете 45 «Товары отгруженные» (письма Минфина России , ).

Анализ арбитражной практики при продаже ОС

В постановлении Арбитражного суда Поволжского округа от 22.03.2016 по делу № А72-11149/2015 суд признал неправомерным перевод ОС в состав товаров, так как в этом качестве отражаются лишь те активы, которые изначально приобретены для перепродажи.

В постановлении ФАС Поволжского округа от 13.11.2012 № А49-2601/2012 суд указал, что установленный законодательством порядок учета основных средств не предусматривает возможности перевода актива, учтенного в бухгалтерском учете организации в качестве основного средства, в товары.

Аналогичная точка зрения высказана в постановлении ФАС Западно-Сибирского округа от 12.07.2012 по делу № А45-13737/2011,

В то же время в постановлении ФАС Уральского округа от 10.09.2013 № Ф09-8482/13 по делу № А60-46602/2012 суд пришел к выводу о правомерности перевода основных средств в состав товаров, так как имущество перестало соответствовать признакам основного средства, предусмотренным п. 4 .

Проверьте себя

Решите мультзадачи и проверьте, насколько хорошо вы разбираетесь в сложных случаях признания основных средств.

Бухгалтерский учет основных средств

Любая хозяйственная деятельность подразумевает владение имуществом. Успешная работа предприятия напрямую связана с грамотным ведением бухгалтерского учета этого имущества. Та часть имущества, которой предприятие владеет более 12 месяцев и которая участвует в производстве продукции, называется основными средствами.

Понятие бухгалтерского учета основных средств

К основным средствам в бухгалтерском учете можно отнести: здания, строения, рабочее оборудование, различные приборы и устройства (измерительные, регулирующие и т.п.), электронно-вычислительная техника, инструмент, транспортные средства, хозяйственный инвентарь на производстве, а также животное хозяйство, многолетние насаждения и много другое.

Основным критерием отбора активов в бухгалтерский учет основных средств на предприятии является одновременное выполнение всех условий:

использование в производстве продукции (товаров, услуг) или для управленческих нужд предприятия в течение срока более 12 месяцев;

не предполагается дальнейшая перепродажа данных активов;

принесение дохода (прибыли) предприятию в дальнейшем.

Главной целью бухгалтерского учета основных средств является получение достаточной информации об основных средствах, необходимой для полного раскрытия в бухгалтерской отчетности.

К центральным задачам бухучета основных средств относятся:

формирование, оформление, а также определение фактических затрат, связанных с принятием, содержанием и списанием основных средств;

точное определение результатов от выбытия (продажи, списания и т.п.) основных средств;

обеспечение контроля за сохранностью основных средств;

анализ грамотности их использования.

Порядок бухгалтерского учета основных средств регламентируется положением по бухгалтерскому учету 6/01 "Учет основных средств", которое устанавливает правила формирования информации об основных средствах в бухгалтерском учете.

Бухгалтерский учет оценки и переоценки основных средств

Бухучет оценки основных средств проводится по трем видам стоимости: первоначальной, остаточной и восстановительной.

Первоначальная стоимость определяется по сумме фактических затрат на приобретение, постройку и производство основного средства, за исключением налога на добавленную стоимость и других возмещаемых налогов (кроме случаев, предусмотренных законодательством Российской Федерации).

Остаточная стоимость основных средств рассматривается, как первоначальная стоимость, отраженная в балансе, за вычетом износа в денежном выражении.

Восстановительная стоимость – стоимость основных средств по рыночным ценам, действующим на определенную дату. Она обычно используется при переоценке либо при расчете цены выкупа при долгосрочной аренде (лизинге) и определяется независимыми экспертами (оценщиками).

Бухгалтерский учет переоценки основных средств допускается в случаях дооборудования, достройки, реконструкции и частичного удаления существующих объектов. Организация имеет право не чаще одного раза в год (на начало отчетного периода) проводить переоценку основных средств по восстановительной стоимости при помощи индексации либо прямого пересчета по документально подтвержденным рыночным ценам. Если при этом возникают разницы, их следует относить к добавочному капиталу.

Бухучет поступления основных средств

Бухгалтерский учет поступления основных средств включает в себя следующие этапы:

оформление акта о приеме-передаче объекта основных средств (для однотипных объектов одной стоимости возможно оформление одного акта, каждому объекту присваивается свой инвентарный номер, который должен быть уникальным);

заводится инвентарная карточка на каждый поступивший объект с указанием основной информацией по нему;

оформляется внесение в счета, например, бухгалтерский учет движения основных средств, принадлежащих организации на правах собственности, производится на счете 01 "Основные средства", а отражение отдельных объектов, приобретаемых предприятием, ведется в счете 08 "Вложения во внеоборотные активы" и т.п.

Бухучет амортизации основных средств

Амортизацией в этом случае называют начисление стоимости физического и морального износа основных средств.

Бухгалтерский учет амортизации основных средств дает возможность перенести часть первоначальной стоимости основных средств, отраженной в балансе, на себестоимость продукции.

Сумма такой амортизации определяется ежемесячно отдельно для каждого подлежащего объекта, а ее начисление происходит с 1-го числа месяца, следующего за тем, в котором объект основных средств был введен в эксплуатацию.

Существует несколько способов бухучета амортизации основных средств. К ним относятся: линейный, способ уменьшаемого остатка, способ списания стоимости по сумме лет срока полезного использования, а также способ списания стоимости пропорционально объему продукции (товаров, услуг).

Определение срока полезного использования объекта основных средств происходит исходя из того периода, в котором данный объект приносил предприятию пользу (доход). Этот срок устанавливается самим предприятием при введении объекта в бухгалтерский учет.

Бухгалтерский учет ремонта основных средств

Ремонт основных средств может быть капитальным и текущим. Капитальный – более сложен, на него затрачивается больше времени, а также, серьезнее объем работ.

Бухгалтерский учет ремонта основных средств может проходить по двум сценариям:

Если ремонт является текущим и расходы на него невелики, тогда можно включить данные затраты в состав текущих расходов предприятия.

Равномерное включение затрат в себестоимость. Таким образом создается резерв, из которого по мере надобности списываются средства для осуществления ремонта. Для ведения подобного резерва создается субсчет "Резерв на ремонт основных средств" к счету 96 "Резервы предстоящих расходов".

Если фактические затраты на ремонт превысили сумму средств, находящихся в данном резерве, тогда в бухучете ремонта основных средств производятся добавочные начисления в резерв из расходов на будущие периоды. Если же ситуация обратна, тогда оставшиеся суммы сторнируются.

При устаревании объектов основных средств (моральном или физическом) необходимо проводить модернизацию. Бухгалтерский учет модернизации основных средств заключается в отнесении фактических затрат на усовершенствование объекта или замену деталей к его первоначальной стоимости.

Бухгалтерский учет списания основных средств

Бухгалтерский учет выбытия основных средств происходит для объектов, которые ликвидируются или не могут приносить предприятию экономические выгоды в будущем. Выбытие происходит по причине непригодности объекта к дальнейшему продуктивному использованию либо с целью продажи, дарения, сдачи в аренду либо мены объекта.

Бухучет списания основных средств предприятие проводит в составе прочих доходов и расходов. Можно для этого на счете 01 открыть субсчет "Выбытие основных средств", где по дебету будет отражена первоначальная стоимость объекта, а по кредиту – накопленный износ. Остаточную же стоимость можно списать в дебет счета 91 "Прочие доходы и расходы".

Бухгалтерский учет ликвидации основных средств отражает доходы и расходы, связанные со списанием, в том отчетном периоде, к которому они относятся.

Бухгалтерский учет аренды основных средств

Бухгалтерский учет аренды основных средств различается по видам аренды. Различают текущую и финансовую аренду.

Особенностью текущей аренды является то, что право собственности на имущество остается у арендодателя. В этом случае арендатор учитывает принятые основные средства на забалансовом счете 001.

Для финансовой аренды возможен вариант, при котором арендатор выкупает основные средства у арендодателя с уплатой процентов за пользование ими. В этом случае бухучет арендованных основных средств ведется либо на балансе лизингодателя, либо на балансе лизингополучателя.

Выше были рассмотрены главные особенности бухучета основных средств. На самом деле процесс формирования подобной отчетности имеет множество нюансов и индивидуальных черт, присущих каждому предприятию. Рассказать обо всех особенностях просто не представляется возможным. Организацию бухгалтерского учета основных средств лучше доверить профессионалам. Компания "Главный бухгалтер" предоставляет юридическим лицам услугу проведения всех этапов бухгалтерского учета. Обращаясь к нам, вы застраховываете себя от ошибок и ненужных финансовых потерь.

Основные средства в бухгалтерском учете представляют собой важный и в некоторых аспектах сложный участок учета. Ведь любое движение ОС (приобретение фирмой или выбытие из производства) требует от бухгалтеров организации четкого понимания правил и норм учета, касающихся именно ОС. О том, что следует знать специалистам в первую очередь, пойдет речь в данной статье.

Учет основных средств на предприятии в 2017-2018 годах: что изменилось

В первую очередь специалистам учета на предприятии следует отчетливо представлять разницу и сходство в подходах к отражению ОС и операций с ними в бухгалтерском и налоговом учете ОС.

Как в бухгалтерском, так и в налоговом учете для того, чтобы фирма могла считать определенное оборудование своим основным средством, объект должен соответствовать следующим критериям:

- предположительный срок использования объекта превышает 12 месяцев;

- объект приобретен для использования в хоздеятельности предприятия, а не для перепродажи;

- актив способен приносить экономическую выгоду предприятию;

До 01.01.2016 критерий первоначальной стоимости ОС в бухгалтерском учете совпадал с таковым в налоговом: ОС считалось оборудование, стоимостью более 40 000 руб. Но с 01.01.2017 в п. 1 ст. 256 и п. 1 ст. 257 НК РФ были внесены поправки, в соответствии с которыми ОС стало признаваться в целях налогообложения только имущество, превышающее по стоимости 100 000 руб. При этом данное увеличение лимита распространяется только на принятые с 01.01.2016 ОС. В бухучете величина лимита до сих пор не изменилась: амортизируемым имуществом признается актив стоимостью более 40 000 руб. В связи чем между налоговым и бухучетом образуются налогооблагаемые временные разницы.

Каждый объект ОС относится к определенной амортизационной группе, а его стоимость списывается в расходы в течение определенного временного промежутка.

Основное изменение в учете ОС, которое привнес 2017 год, - изменение кодов Общероссийского классификатора основных фондов (ОКОФ), в связи с которым изменились сроки амортизации некоторых ОС, а некоторые виды ОС были перенесены в другую амортизационную группу. Новые нормы применяются в отношении объектов ОС, введенных в эксплуатацию после 01.01.2017.

ВАЖНО! Если объект был введен в эксплуатацию до 01.01.2017 и после вступления в силу новых ОКОФ оказался в другой амортизационной группе или у него изменился срок полезного использования, норму амортизации пересчитывать не нужно.

О нюансах мы рассказывали в материале .

Порядок бухучета поступления ОС в фирме

Когда компания приобретает (или получает) ОС, задача специалистов бухучета обеспечить корректное отражение факта поступления ОС в фирму, а также последующий учет ОС в бухгалтерской отчетности.

Первое, что следует сделать в данном контексте, — определить первоначальную стоимость объекта ОС. Поэтому важно знать, из чего такая стоимость складывается.

Как следует из п. 8 ПБУ 6/01, первоначальная стоимость определяется путем сложения всех затрат, которые компания по факту совершила для того, чтобы приобрести объект и довести его до состояния, когда его можно эксплуатировать на производстве, а именно:

- Цена приобретения или цена постройки. Если ОС для компании построил контрагент, затраты можно подтвердить с помощью акта приема-передачи, накладной, акта выполненных работ и т. д.

ВАЖНО! Цену следует включать в первоначальную стоимость без НДС. НДС учитывается в стоимости ОС, только если такое ОС фирма будет использовать для необлагаемой НДС деятельности.

- Суммы, затраченные на доставку объекта от изготовителя (прежнего собственника) до компании. Для бухгалтерии подтверждением данной части первоначальной стоимости ОС будет выступать транспортная накладная либо путевой лист (когда фирма самостоятельно привезла себе ОС).

- Расходы, которые компания вынуждена была понести, чтобы объект стал пригодным к использованию в производстве. К данной группе затрат относятся затраты на монтаж, отладку и т. д.

- Если компания объект ОС ввезла из-за рубежа, то в составе первоначальной стоимости можно также учесть таможенные пошлины и сборы, указанные в декларации. На это, в частности, указала ФНС РФ в письме от 22.04.2014 № ГД-4-3/7660@.

- Госпошлина, если ее уплата необходима для того, чтобы объект мог использоваться фирмой в производстве. Подтверждением таких затрат может выступать простое платежное поручение об уплате пошлины.

- Какие-либо иные затраты, которые вынуждена была понести фирма в связи с приобретением ОС.

ОБРАТИТЕ ВНИМАНИЕ! Коренное отличие бухгалтерского учета от налогового состоит в том, что он позволяет учитывать в первоначальной стоимости инвестиционного актива проценты по кредитам, которые фирме пришлось взять с целью приобретения такого актива (п. 7 ПБУ 15/2008, утвержденного приказом Минфина России от 06.10.2008 № 107н). В налоговом же учете проценты — это всегда внереализационные расходы.

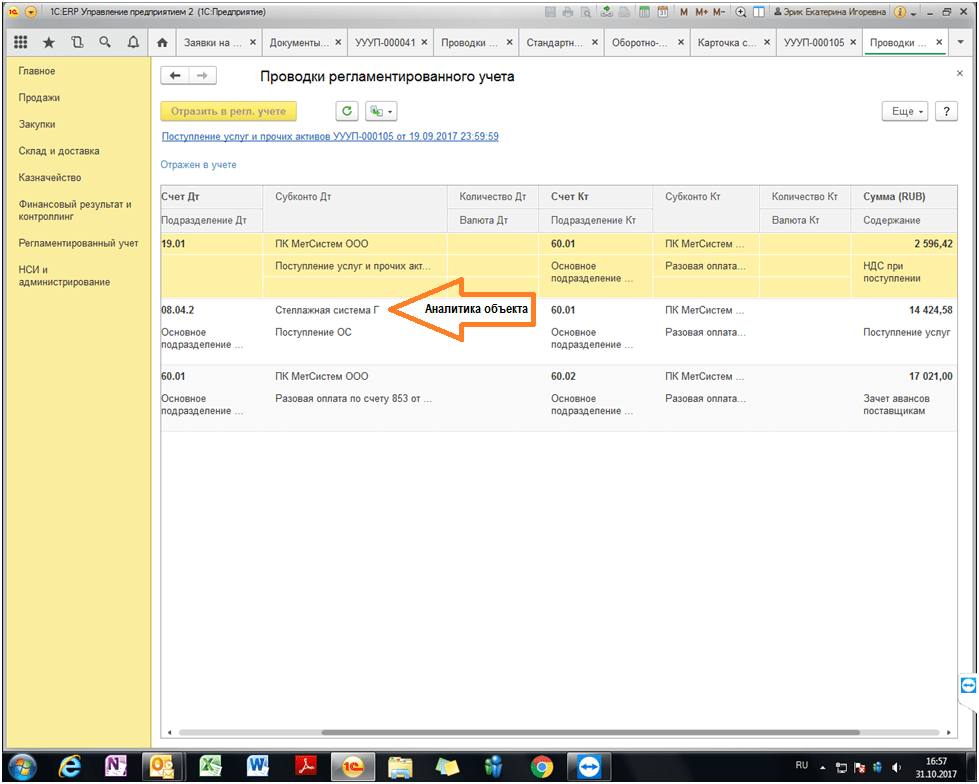

Пример формирования стоимости ОС в бухгалтерском учете на базе 1С ЕРП версия 8.3 представлен ниже:

После того как специалист компании подсчитает итоговую величину первоначальной стоимости ОС, такой объект можно принимать к учету. Для этого компании следует оформить , после чего открыть по объекту специальную .

ВАЖНО! Компании следует знать, что даже если ОС необходимо зарегистрировать в органах госвласти, данная процедура не будет влиять на момент принятия к бухучету. Такой момент в любом случае наступает на дату, когда определена первоначальная стоимость объекта ОС.

Амортизация и переоценка ОС в бухучете

ОС фирма в течение времени эксплуатации амортизирует, т. е. постепенно переносит его стоимость на счет 02.

ОБРАТИТЕ ВНИМАНИЕ! Амортизация в учете по используемому ОС не должна прерываться. Исключение существует лишь для законсервированных более чем на 3 месяца ОС, а также для ОС, восстановление которых должно продлиться дольше 12 месяцев (пп. 17, 23 ПБУ 6/01).

Вместе с тем специалистам по учету следует помнить, что некоторые категории ОС не нужно амортизировать. К ним относятся, к примеру, земельные участки.

Также у фирмы есть право производить переоценку своих ОС, т. е. производить перерасчет как стоимости ОС, так и сумм ранее начисленной амортизации. Это следует из п. 15 ПБУ 6/01. Такая переоценка должна осуществляться на конец каждого года. При этом результаты переоценки (значение дооценки или уценки) могут, как влиять на финансовые результаты компании, так и увеличивать/уменьшать добавочный капитал фирмы.

Подробнее о переоценке ОС см. в статье .

Организация бухгалтерского учета при продаже ОС

Если компания решает продать ОС, то у специалиста по бухучету возникает задача корректно показать факт продажи в бухгалтерской отчетности. Какие бухгалтерские последствия влечет за собой продажа ОС?

1. На дату продажи (перехода прав собственности к новому хозяину) компании-продавцу следует отразить доход. Такой доход учитывается в составе прочих и аккумулируется на счете 91 (по кредиту).

ВАЖНО! Доходом выступает только чистая цена продажи, без НДС. Однако на счет 91 сначала зачисляется весь доход, после чего сумма НДС по ОС отражается проводкой по дебету счета 91 в корреспонденции со счетом 68.

2. Продажа ОС влечет за собой необходимость отнесения остаточной стоимости по такому ОС на прочие расходы фирмы.

Об особенностях бухучета продажи ОС узнайте .

В части документального оформления продажи ОС компании следует помнить, что факт передачи ОС покупателю фиксируется актом приемки-передачи.

Что важно помнить при продаже недостроенных объектов

На практике нередко возникают случаи, когда компания решает продать недостроенное будущее ОС, к примеру, склад или здание. Здесь также следует помнить некоторые особенности бухучета.

В частности, доходы от продажи таких недостроенных объектов также считаются прочими доходами и относятся на кредит счета 91 в той сумме, которую за объект заплатил покупатель.

Однако, поскольку недостроенный объект еще не был признан фирмой в качестве ОС, он не имеет сформированной первоначальной стоимости. Возникает вопрос, что следует включать в расходы.

ВАЖНО! Как на то указывают пп. 11, 14.1, 16, 19 ПБУ 10/99, утвержденного приказом Минфина РФ от 06.05.1999 № 33н, в данной ситуации в прочие расходы (дебет счета 91) фирме следует включить те затраты, которые она уже понесла в связи со строительством ОС (фактически сложившаяся на дату продажи стоимость объекта), а также, если актуально, сопутствующие продаже затраты (к примеру, на гонорар посреднику и др.).

Как и в случае с продажей ОС, при реализации недостроенного объекта доход возникает (и показывается в отчетности) на дату, когда права собственности перешли к приобретателю.

Нюансы бухучета передачи ОС в уставный капитал ООО

Если фирма решила передать свое бывшее ОС в уставный капитал другой организации, следует помнить, что такую передачу также необходимо оформить соответствующим актом. Он может быть составлен как в свободной форме, так и с использованием шаблона по форме ОС-1. При этом важно, чтобы в таком акте была отражена остаточная стоимость ОС, а также величина НДС, который фирма должна будет восстановить в связи с передачей ОС в качестве вклада в УК иной компании.

Далее. Переданное ОС оценивается участниками принимающей организации для определения размера вклада, осуществленного таким ОС. Поэтому компании важно понимать, что если участники оценят ОС по стоимости, превышающей его учетную стоимость, то разницу фирма отнесет на свои доходы (кредит счета 91 в корреспонденции с дебетом счета 76, предназначенным для учета задолженности фирмы по вкладу в УК сторонней компании). В обратном случае, если акционеры оценили ОС в меньшем размере, чем то было указанно в бухгалтерских документах фирмы, получается, что фактически задолженность по вкладу в УК погашена не до конца. Поэтому разницу следует включить в состав прочих расходов и списать на дебет счета 91.

Начислять ли амортизацию на ОС, полученный в качестве взноса в УК, читайте .

Ликвидация ОС в бухучете

Ликвидация ОС имеет некоторые особенности в плане бухучета.

Во-первых, поскольку дохода за выбывшее ОС получено фирмой не было, компания должна будет показать в учете только расходы. К расходам (отражаемым по дебету счета 91) в данном случае будут относиться следующие:

- остаточная стоимость ликвидируемого ОС;

- сумма затрат на работы (как собственные, так и выполненные третьими лицами), которые непосредственно сопутствовали ликвидации ОС;

- величина НДС, который фирме пришлось восстановить в связи с ликвидацией ОС.

Какие проводки составляются при выбытии объекта ОС см . в материале .

Во-вторых, специалистам, ответственным за бухучет ОС, не следует забывать, что в результате ликвидации фирма получает какие-либо новые материальные запасы. Их необходимо учесть на счете 10 (по дебету) в корреспонденции с увеличением прочего дохода фирмы (кредит 91).

О том, как учесть издержки при ликвидации ОС, читайте .

Итоги

Бухгалтерский учет основных средств в 2017-2018 годах в большинстве своем следует осуществлять в том же порядке, что и ранее. А именно принимать к учету ОС на дату доведения до состояния готовности к эксплуатации. Впоследствии при продаже ОС полученное вознаграждение включается в доходы, а остаточная стоимость ОС — в расходы. Аналогичные правила распространяются и на продажу недостроенных объектов. При этом специалистам важно помнить: несмотря на то, что в налоговом учете стоимостной критерий для признания объекта ОС увеличился до 100 000 руб., в бухгалтерском учете он не изменился и по-прежнему составляет 40 000 руб.

Юридическим лицом признается организация, которая имеет в собственности, хозяйственном ведении или оперативном управлении обособленное имущество и отвечает по своим обязательствам этим имуществом, может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде.

Юридическое лицо как субъект гражданских правоотношений должно обладать рядом признаков: организационное единство, обособленное имущество, самостоятельная ответственность и некоторые другие.

Организационное единство юридического лица означает наличие определенной иерархии, соподчиненное™ органов управления (единоличных или коллегиальных), составляющих его структуру, и четкой регламентации отношений между участниками. Данный признак юридического лица закрепляется в нормативных правовых актах, регулирующих деятельность этого вида юридических лиц, и отражается в его учредительных документах.

Обособленное имущество создает материальную базу для деятельности юридического лица. Имущество может находиться в собственности, оперативном управлении или хозяйственном ведении.

Самостоятельная имущественная ответственность юридического лица проявляется в том, что оно отвечает по своим обязательствам самостоятельно. Условием ответственности является наличие обособленного имущества. Есть некоторые исключения из этого правила, например, субсидиарную ответственность по обязательствам казенного предприятия несет Российская Федерация.

Выступление в гражданском обороте от своего имени означает возможность от своего имени приобретать и осуществлять гражданские права и исполнять обязанности, а также выступать истцом и ответчиком в суде.

Юридические лица классифицируются по различным основаниям.

По форме собственности юридические лица разделяются на государственные (публичные) и негосударственные (частные). К государственным относятся все унитарные предприятия и некоторые учреждения. Объединяет государственные предприятия то, что их целью являются публичные общегосударственные интересы.

В зависимости от целей деятельности юридические лица бывают коммерческие и некоммерческие. Коммерческие предприятия имеют своей целью извлечение прибыли, распределение ее между участниками. Деятельность некоммерческих организаций не связана с предпринимательством. Они могут заниматься предпринимательской деятельностью в случае, если это необходимо для достижения их уставных целей, но не вправе распределять полученную прибыль между участниками.

По составу учредителей юридические лица делятся:

1) на союзы и ассоциации (создаются только юридическими лицами); 2) унитарные предприятия (учреждаются государством); 3) иные юридические лица (могут создаваться любыми учредителями с ограничениями, установленными законом).

По характеру требований участников существуют организации, на имущество которых учредители имеют право собственности или иное вещное право - это государственные и муниципальные унитарные предприятия, а также учреждения. Участники хозяйственных товариществ и обществ, кооперативов имеют по отношению к организации обязательственные права. Общественные объединения и религиозные организации, фонды и объединения юридических лиц - это организации, в отношении которых их участники не имеют имущественных прав.

ГК РФ называет различные организационно-правовые формы юридических лиц. Так, коммерческие организации могут создаваться в форме хозяйственных товариществ и обществ, производственных кооперативов, государственных и муниципальных унитарных предприятий.

Хозяйственное товарищество - это договорное объединение нескольких лиц, созданное для совместного ведения предпринимательской деятельности под общим именем. В зависимости от вида ответственности по обязательствам товарищества выделяют полное товарищество и товарищество на вере.

В полном товариществе участники несут субсидиарную ответственность по его обязательствам всем своим имуществом.

Товарищество на вере (коммандитное) состоит из двух категорий участников: полных товарищей (комплимента- риев), солидарно несущих субсидиарную ответственность по обязательствам товарищества всем своим имуществом, и товарищей - вкладчиков (коммандитов), не отвечающих по обязательствам товарищества.

Хозяйственное общество создается одним или несколькими лицами путем объединения (обособления) их имущества для ведения предпринимательской деятельности. Хозяйственные общества - это общества с ограниченной ответственностью, общества с дополнительной ответственностью, акционерные общества (открытые и закрытые).

Общество с ограниченной ответственностью представляет собой коммерческую организацию, уставный капитал которой разделен на доли заранее определенных размеров, образованную одним или несколькими лицами, отвечающими по ее обязательствам.

Общество с дополнительной ответственностью - это

коммерческая организация, уставный капитал которой разделен на доли заранее определенных размеров, образованная одним или несколькими лицами, солидарно несущими субсидиарную ответственность по ее обязательствам в размере, кратном стоимости их вкладов в уставный капитал.

Акционерное общество представляет собой коммерческую организацию, образованную одним или несколькими лицами, не отвечающими по ее обязательствам, с уставным капиталом, разделенным на равные доли, права на которые удостоверяются ценными бумагами - акциями.

Федеральный закон «Об акционерных обществах»

(извлечения)

1. В соответствии с Гражданским кодексом Российской Федерации настоящий Федеральный закон определяет порядок создания, реорганизации, ликвидации, правовое положение акционерных обществ, права и обязанности их акционеров, а также обеспечивает защиту прав и интересов акционеров...

1. Акционерным обществом (далее - общество) признается коммерческая организация, уставный капитал которой разделен на определенное число акций, удостоверяющих обязательственные права участников общества (акционеров) но отношению к обществу...

Закрытое акционерное общество обязано распределять все акции новых выпусков между конкретными, заранее известными лицами. Акционеры закрытого акционерного общества имеют право преимущественной покупки отчуждаемых другими акционерами акций. Минимальное число акционеров закрытого акционерного общества - 50.

Открытое акционерное общество вправе предлагать свои акции неопределенному кругу лиц.

Производственный кооператив (артель) представляет собой объединение лиц для совместного ведения предпринимательской деятельности на началах их личного трудового и иного участия. Первоначальное имущество производственного кооператива складывается из паев членов этого объединения. Члены кооператива несут субсидиарную ответственность по всем обязательствам в порядке и размерах, установленных Федеральным законом «О производственных кооперативах».

Государственное и муниципальное предприятие обладает государственным или муниципальным имуществом на праве хозяйственного ведения или оперативного управления. Это предприятие является унитарным, т.е. его имущество неделимо и не может быть распределено по вкладам.

К некоммерческим организациям относят: потребительские кооперативы, общественные объединения, религиозные организации, фонды, объединения юридических лиц и др.

Статья 2 Федерального закона от 12.01.1996 № 7-ФЗ «О некоммерческих организациях»

- 1. Некоммерческой организацией является организация, не имеющая извлечение прибыли в качестве основной цели своей деятельности и не распределяющая полученную прибыль между участниками.

- 2. Некоммерческие организации могут создаваться для достижения социальных, благотворительных, культурных, образовательных, научных и управленческих целей, в целях охраны здоровья граждан, развития физической культуры и спорта, удовлетворения духовных и иных нематериальных потребностей граждан, защиты прав, законных интересов граждан и организаций, разрешения споров и конфликтов, оказания юридической помощи, а также в иных целях, направленных на достижение общественных благ.

- 3. Некоммерческие организации могут создаваться в форме общественных или религиозных организаций (объединений), некоммерческих партнерств, учреждений, автономных некоммерческих организаций, социальных, благотворительных и иных фондов, ассоциаций и союзов, а также в других формах, предусмотренных федеральными законами.

Потребительский кооператив - это объединение лиц на началах членства в целях удовлетворения собственных потребностей в товарах и услугах. Первоначальное имущество потребительского кооператива складывается из паевых взносов.

Общественное объединение - это объединение лиц на основе общности их интересов для реализации общих целей. Общественные объединения в соответствии с Федеральным законом «Об общественных объединениях» могут создаваться в следующих организационно-правовых формах: общественная организация; общественное движение; общественный фонд; общественное учреждение; орган общественной самодеятельности; политическая партия.

Религиозное объединение - это добровольное объединение граждан, образованное в целях совместного вероисповедания и распространения веры.

Фонд - это организация, основанная для достижения общественно полезных целей путем использования имущества, переданного в ее собственность.

Учреждение создается собственником для осуществления функций некоммерческого характера. Финансируется собственником полностью или частично.

Юридические лица могут создавать объединения в форме ассоциаций или союзов.

Законом могут учреждаться и другие виды юридических лиц.

Возможно, будет полезно почитать:

- Аббатство - это католический монастырь ;

- Самые распространенные расклады ;

- Быт и обычаи Обычаи и нравы 19 века ;

- К чему снятся жабы и лягушки: мужчине, девушке, женщине, беременной – толкования разных сонников ;

- Основные характеристики марса ;

- Должностная инструкция транспортного экспедитора ;

- Татаро-монгольское иго или история о том, как ложь стала правдой ;

- Журавль толкование сонника ;